米国債券ETFはどう? TLTはおすすめ? TLTは新NISAの対象?

夫婦でFIRE・セミリタイア(サイドFIRE)を目指しているマネ夫婦です。

毎月配当型の米国債券ETF【TLT】(iシェアーズ 米国国債 20年超 ETF)

TLTは、米国の長期国債に投資するETFで、安定した配当収入が大きな魅力の一つです。

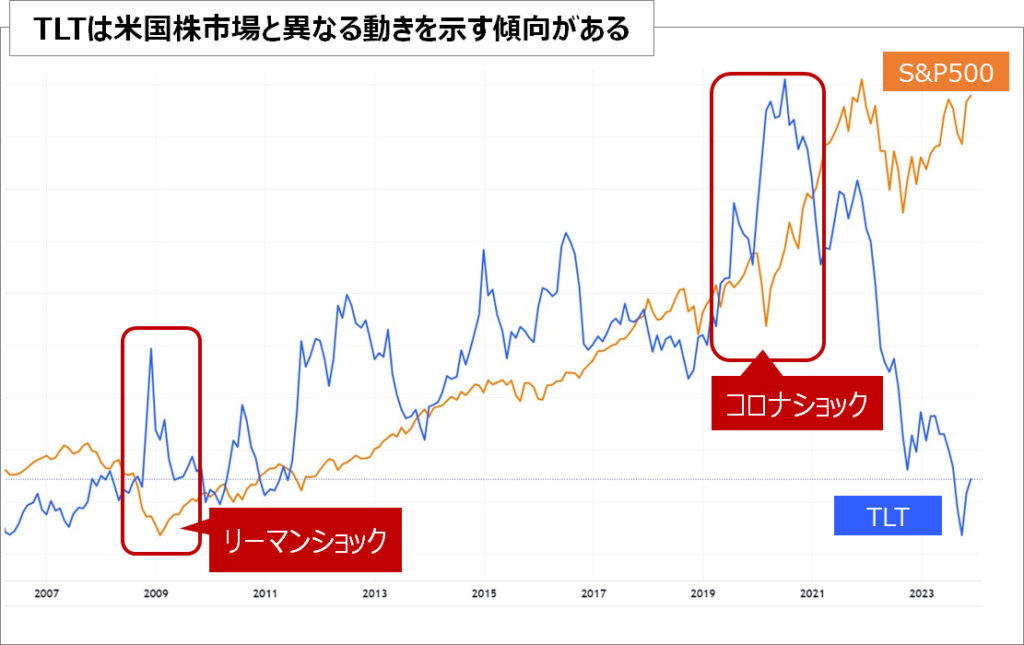

また、株式市場の動きとは異なる動きをすることが多いため、市場が不安定な時でも、ポートフォリオの全体的な損失を抑える助けになることもあります。

マネ夫婦も、【TLT】を購入し、ポートフォリオに組み込みました。

この記事では、「なぜTLTを選んだのか」、その理由についてつぶやきます。

債券型ETFの購入を検討している方の参考になればうれしいです。

TLTを含めた各種ETFの資産運用状況を公開中です!

- TLTの特徴・株価・配当利回りについて

- FIRE・セミリタイアを目指すマネ夫婦がTLTを購入した理由

- TLTのリスク・心配な事

\TLTについて詳しく知りたい方は、運用報告書をチェック/

iシェアーズ 米国国債 20年超 ETF 『運用報告書(全体版)2022年2月』

TLTの特徴・株価・配当利回り

①TLTの特徴

投資内訳は米国の長期国債

| 名称 | iシェアーズ 米国国債 20年超 ETF |

| 運用会社 | ブラックロック社 |

TLTの正式名称は、『iシェアーズ 米国国債 20年超 ETF (iShares 20+ Year Treasury Bond ETF)』です。

「バークレイズ・キャピタル20年超米国国債インデックス」への連動を目指す、米国の長期国債に投資するETFです。

純資産総額は約7兆円

| 純資産総額 | $49,941,709,750 |

| 経費率 | 0.15% |

2023年12月14日時点、純資産総額は約7兆円。(1ドル142円換算)

TLTの市場規模の大きさは、投資家からの信頼と安定性を示しています。

経費率は、若干高めの印象ですが、TLTの安定性と信頼性を考慮すれば、受け入れられる範囲内ではないでしょうか。

【参考】ファンド ランキング(海外ETF・外国債券)

| 順位 | 銘柄 | 純資産総額 |

|---|---|---|

| 1 | バンガード・米国トータル債券市場ETF (BND) | 14.6兆円 |

| 2 | iシェアーズ・コア 米国総合債券市場 ETF (AGG) | 14兆円 |

| 3 | バンガード・トータル・インターナショナル債券ETF(米ドルヘッジあり) (BNDX) | 7.7兆円 |

| 4 | iシェアーズ 米国国債 20年超 ETF (TLT) | 6.7兆円 |

②TLTの株価

TLT リアルタイム株価

TLTのリアルタイム株価になります。

TLT 長期チャート

TLTの設定日は2002年7月です。

2015年以降のTLTの価格動向をチャートで見ると、価格は上昇と下落を繰り返しながら、一定の波動を示しています。

特に2020年から2021年にかけては、新型コロナウイルスのパンデミックが起きたことによる市場の不確実性の中で、価格が上昇しています。これは、多くの投資家が低リスクとされる長期国債に資金を移動させた結果と考えられます。

2023年の下半期には、金利の上昇という経済環境の変化を受けて、米国債の価格に下落の動きが見られます。

③TLTの配当利回り

直近配当利回り(税込):3.76% (※2023年12月)

直近の分配金をまとめてみました。

【2023年 分配金履歴】

| 日付 | 分配金(単位:米ドル) |

|---|---|

| 2023/12/01 | 0.28892 |

| 2023/11/01 | 0.286291 |

| 2023/10/02 | 0.280014 |

| 2023/09/01 | 0.288579 |

| 2023/08/01 | 0.275282 |

| 2023/07/03 | 0.277716 |

| 2023/06/01 | 0.273047 |

| 2023/05/01 | 0.267995 |

| 2023/04/03 | 0.268755 |

| 2023/03/01 | 0.249766 |

| 2023/02/01 | 0.275496 |

TLTの配当は安定しています。

一口あたり、毎月$0.27程度の配当が期待できそうです。

TLT投資「購入した理由」

『どうしてTLTを購入したの?』という問いに対して、TLT購入に至った私たちの考えや判断基準をお話しします。

※投資は自己責任です。最終的な判断は、自身のリサーチや分析に基づいて行ってくださいね。

①米国株全振りから分散投資へ

マネ夫婦の資産は、高配当のETF「VYM」や「JEPI」、全米株式市場をカバーする「VTI」など、米国株にほぼ全振りしていました。

米国株ETFは、長期で安定した成長を目指していますが、株式市場の動きに直結しています。

しかし、株式市場は常に上昇するわけではありません。

市場が急落した時でも慌てないよう、いろいろな種類の投資をして、リスクを分散させておくことが大切です。

実際、リーマンショックやコロナショックで株価が急落したときも、TLTのような債券ETFはS&P500指数とは逆の動きをし、ポートフォリオを支えてくれることがあります。

「全ての卵を一つのかごに入れるな」

投資の格言ですね。

株だけでなくTLTのような債券ETFにも投資をすることで、市場の変動に強いポートフォリオを築くことができます。

ひとつの投資が大きく荒れても、ほかの投資でバランスを取ることができる!

分散投資は、投資家の精神安定のためにも大事です。

②今後の市場に備えて

2024年以降、世界経済は重要な転換点に立たされるかもしれません。

多くの専門家は、政策金利がピークに達した後、アメリカが利下げに転じる可能性が高いと予測しています。金利の低下は、株価に影響を与え、市場の不安定さを高める可能性があります。

このような株安のリスクに備えるため、TLTのような債券ETFに注目しました。

債券は一般的に金利低下の恩恵を受けやすく、株式市場の下落時には対照的な動きを示す傾向があります。

今後の市場に備えて、そろそろ仕込み時と判断しました。

③毎月のインカムゲイン

TLTに投資する一番の理由は、毎月もらえる分配金です。

セミリタイアや早期リタイアを目指す私たちにとって、配当は安定した収入の源になります。

仕事を辞めても、配当が経済的にサポートしてくれる助けとなります。

TLT投資「ここが心配」

TLTのリスクは?心配なことはないの?

投資である以上、もちろんリスクもあります。

我々が考えているTLTのリスクや懸念点についてもつぶやいていきます。

①利回りが低い

TLTは、株式に比べて安定しているものの、税引き前の利回りは約3.76%となっています。

※2023年12月時点

FIRE・セミリタイアを目指す私たちの目標は、ポートフォリオ全体で少なくとも年間4%の利回りを達成することです。

その観点では、TLTの配当は少し物足りない部分があるというのが現実です。

とはいえ、毎月の安定した配当は魅力ですし、リスク分散のためには重要な投資だと考えています。

ポートフォリオの一部に取り入れ、株価急落時のリスクヘッジ(特に精神的な部分での)としての役割と捉えています。

②S&P500との逆相関関係が弱くなってきた?

債券は、通常、株式市場(特にS&P500)逆の動きをすることで知られていますが、最近はその傾向が少し変わってきているように感じられます。

リスクオフ時、つまり市場が不安定な時には債券が買われる傾向にありますが、米国株の強いパフォーマンスが続く中で、従来のような明確な逆相関関係が弱まっている印象です。

今後、米国の長期金利がピークアウトし、経済の減速が懸念される中で、TLTのような債券ETFがリスクヘッジとしての機能を果たせるかどうか。

でも、TLTがダメと言いたいわけではありません。

分散投資してリスクを減らすということは、長い目で見る投資計画では大事な役割を持っています。大切なのは、市場の動きをよく理解して、投資のバランスをうまく取ることではないでしょうか。

新NISAでTLTはどうなの?

2024年1月からスタートする新NISAの「成長投資枠」では、ETFや上場株式、投資信託に年間最大240万円まで投資することが可能です。NISA口座を通じて得られる売却益や配当金は非課税となるため、ぜひとも活用したいところです。

しかし、残念ながらTLTのような毎月分配型のETFは新NISAの対象外となっています。

TLTの購入を検討する方は、ご注意ください。

【結論】TLTってどうなの? 備える資産として投資

ここまで、債券型ETF【TLT】について、私たちマネ夫婦の見解をお伝えしてきました。

「で、結局、TLTってどうなの?」という質問に対して、マネ夫婦の回答は、「買い」です。

ただし、全力で投資というわけにはいきません。

FIREやセミリタイア後に目指す年間4%の利回りを達成するためには、TLTの利回りだけでは足りないからです。

また、TLTは毎月分配型ETFなので、新NISAの非課税メリットの恩恵を受けることはできません。

しかし、これまで米国株式に集中していた私たちのポートフォリオを見直し、今後の利下げや景気後退に備えるため、TLTをポートフォリオに組み込むという結論に至りました。

- 米国株に全振りから分散投資へ、今後の利下げや景気後退に備える

- 利回りは物足りなさを感じるが、毎月の安定した配当は魅力的

➡リスクヘッジとして、TLTをポートフォリオへ追加

私たち夫婦もいつの日にかFIRE達成を報告できることを願って!

一緒に頑張りましょう!

資産形成の手段に【JEPI】への投資を検討されている方は、こちらもチェック!

FIRE・セミリタイア目指すマネ夫婦の注目銘柄!米国ETF【PFF】とは?

新興国投資ならブラジル!【EWZ】で高配当をゲット♪

コメント