FIRE・セミリタイア(サイドFIRE)達成にいくら必要?何年かかる?

Excelで簡単に計算して、シミュレーションしたい!

夫婦でFIRE・セミリタイア(サイドFIRE)を目指しているマネ夫婦です。

【経済的に自立し、仕事を引退して自由に生きる】

FIRE(Financial Independence, Retire Early)という言葉もよく耳にするようになりました。

最近投資を始めたけれど、FIRE・セミリタイアには一体いくら必要なんだろう?

シミュレーションして、目標金額を明確にしたいな。

日々、余剰資金を投資に回しているけれど、このまま続けていいのかな。

FIRE・セミリタイア達成まで、一体あと何年働き続けなければならないのか。

そんな悩みを解消する『FIRE・セミリタイア計算シート』を作成しました!

- 何年後にFIRE・セミリタイアできるのかの目途

- FIRE・セミリタイアを達成するにはいくら必要なのか

今後のFIRE・セミリタイア計画の試算に役立ててもらえるとうれしいです。

FIRE・セミリタイア計算シートについて

『FIRE・セミリタイア計算シート』はこちらからダウンロードできます。

FIRE・セミリタイア計算シートで分かること

『FIRE・セミリタイア計算シート』では、こんな事を調べることができます。

・自分のイメージするFIRE・セミリタイア生活を実現するためにいくら資産が必要か計算できる

・資産形成までにかかる年数を計算できる

目標の○年以内にFIRE達成するには毎年いくら投資すればいいのか。

今の投資を続ければ、いつFIRE・セミリタイア達成できるのか。

自身のFIRE計画の確認や見直しのためのツールとして利用してみてください。

FIRE・セミリタイア計算シート 使用上の注意点

『FIRE・セミリタイア計算シート』は、下の注意点に了承した上で利用してください。

・資産運用には変動が生じるため、あくまでシミュレーションツールとして利用してください。

・個人の作成ファイルなので、間違いなどがある可能性があります。

・Excel2019で作成したファイルです。以前のバージョンでは正しく動作しない可能性があります。

FIRE・セミリタイア計算シートの使い方

FIRE・セミリタイア計算シートの使い方を説明します。

- 現在の資産状況を入力する

- FIRE・セミリタイア達成後の収入と支出を入力する

- FIRE・セミリタイア達成後の運用利回りを入力する

【STEP1】現在の資産状況を入力する

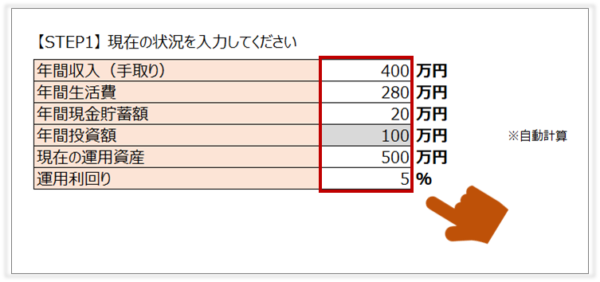

まず【STEP1】の欄に、ご自身の現在の資産状況を入力してください。

- 年間収入(手取り)

- 年間支出

- 年間現金貯蓄額

- 年間投資額

- 現在の運用資産

- 運用利回り

年間収入(手取り)

手取りの年収を入力してください。

税込みの年収で入力したい場合は、年間支出に税金や社会保険料など給与から差し引かれている金額も入力してください。

勤労収入以外に副業収入がある場合は、年間収入に含めてください。

年間支出

家計簿をつけていない方は、下の表を参考に毎月の生活費を計算し、×12で年間支出を出してみてください。

| 住宅費(ローン・家賃・管理費など) | 円 |

| 水道・光熱費 | 円 |

| 食費 | 円 |

| 日用品 | 円 |

| 通信費(インターネット・携帯電話) | 円 |

| 交通費 | 円 |

| レジャー・交際費 | 円 |

| 衛生医療費 | 円 |

| 医療保険 | 円 |

| お小遣い | 円 |

他にも、冠婚葬祭や旅行といった臨時出費もあるかと思うので、年間支出は多めに見積もってもいいかもしれません。

年間現金貯蓄額

いざという時のために、銀行口座や積立口座などに現金で貯蓄している場合に入力してください。

「現金は残さない、毎月余剰資金は全部投資に回している」という方は0円で大丈夫です。

年間投資額

年間投資額とは、株や投資信託、暗号資産など投資目的で使用しているお金のことです。

余剰資金はすべて投資に回せるよう、[年間収入]ー[年間生活費]ー[年間現金貯蓄額]で自動計算の数式が入っていますが、直接入力してもOKです。

現在の運用資産

すでに資産運用を始めている方は、現在運用している資産の合計を入力してください。

これから資産運用始める方は、0円でも大丈夫です。

運用利回り

運用利回りとは、投資した金額に対し年平均で何パーセント資産が増えるか表しています。

例えば、1年間で100万円を投資し、1年後に利回り分、5万円を受け取った場合、その運用利回りは5%となります。

海外のインデックス投資だと5~6%、高配当インデックス投資や暗号資産ステーブルコインのステーキングだと10%台で運用している方もいるでしょう。

保守的に運用している、これから資産運用始める方は3~4%で入力してもいいかなと思います。

【STEP2】FIRE・セミリタイア達成後の収入と支出を入力する

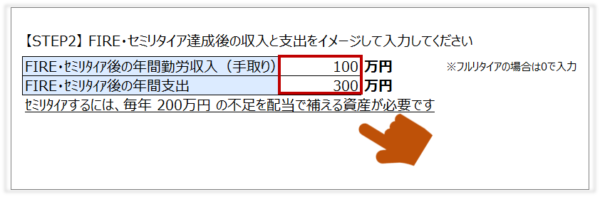

次にFIRE・セミリタイア後の生活をイメージして、収入と支出を入力してください。

- FIRE・セミリタイア後の年間勤労収入(手取り)

- FIRE・セミリタイア後の年間支出

FIRE・セミリタイア後の年間勤労収入(手取り)

ここは投資で得る配当収入ではなく、働いて稼いだ勤労収入を入力してください。

日給8,000円の仕事を月10日働くなら、96万円と入力します。

副業を続ける場合は、年間の副業収入を入力してください。

「目標は完全FIRE!もう働かないぞ!」という方は0円で入力してもOKです。

あくまでシミュレーションです。

まずはイメージした金額を入れてみて、全部入れた後に調整してください。

FIRE・セミリタイア後の年間支出

FIRE・セミリタイア前と生活が変わらなければ、同じ金額を入れても大丈夫です。

ただし、今まで会社員として働いていたけれど、FIRE・セミリタイア後は退職してアルバイト生活に切り替える方は、税金や保険料などが給与から差し引かれなくなりますので、支出に追加して計算した方がいいかもしれません。

FIRE・セミリタイア後は移住したいから住宅費は下がるかな、旅行に行く回数を増やすからレジャー費は上がるかななど、具体的なイメージがある方は考慮して算出してみてください。

【STEP3】FIRE・セミリタイア達成後の運用利回りを入力する

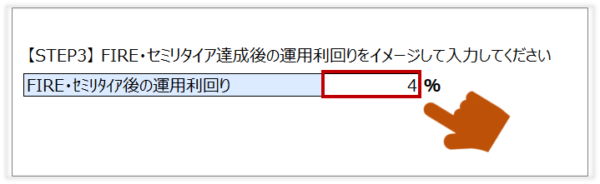

最後に、FIRE・セミリタイア達成後の運用利回りを入力してください。

FIRE・セミリタイア前と同じ利回りを入力しても問題ありませんが、FIRE・セミリタイア達成後はリスクを減らした商品に切り替えたい方は、利回りを少し下げて設定してください。

FIRE関連の話によく出てくる「4%ルール」という言葉があります。

「4%ルール」とは、一定の資産を築き、その資産を年利4%で運用すると運用益による不労所得だけで生活ができるといったものです。

これから投資を始めるところでイメージが湧かない方は、一旦4%で計算してみてください。

【判定結果】シミュレーション結果を確認する

お待たせしました!

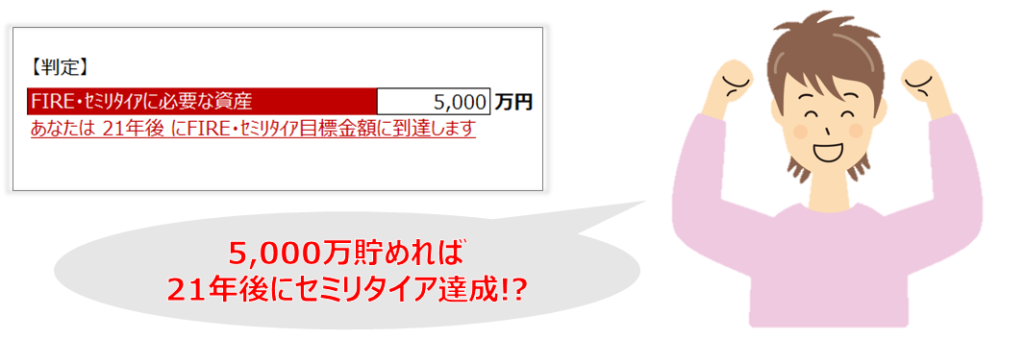

STEP3まで入力すると、FIRE・セミリタイアに必要な資産と、資産達成までに必要な年数が表示されます。

FIRE・セミリタイアに必要な資産を、入力した利回りで運用すれば、資産を削ることなくFIRE・セミリタイア後の生活が送れるという計算になります。

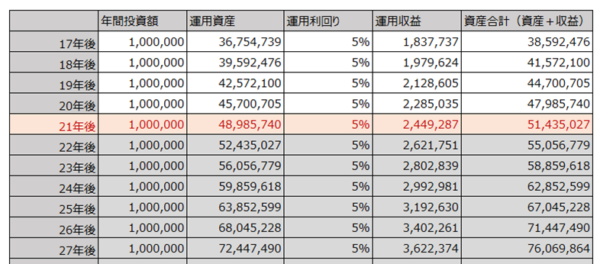

この例だと、21年後にセミリタイア目標金額に到達と表示されています。

21年後は毎月の投資は必要なくなるので、表の22年後以降は関係ありません。

約5,100万円を資産運用で維持しながら生活していくということを表しています。

FIRE・セミリタイア計算シートの結果を活用する

入力してみたけど、FIRE達成まで程遠いよ。

はやく会社辞めたいのに、とほほ~。

諦めないで!やり方次第でFIRE・セミリタイアのゴールは違ってみえてきますよ。

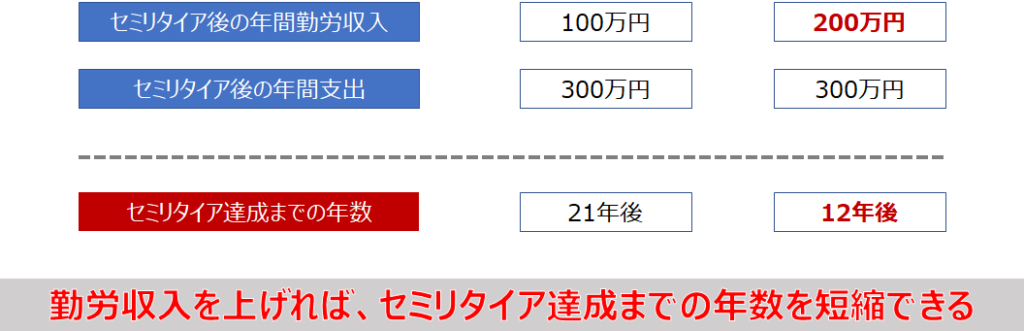

(FIRE・セミリタイア後の)勤労収入を上げてみる

一日も早く会社を辞めたいなら、早期退職してセミリタイアを目指してみませんか?

FIRE・セミリタイア後の勤労収入を+100万円に上げてみると、セミリタイア達成までの年数がグッと縮まります。

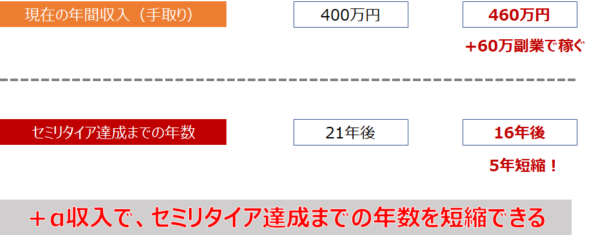

(FIRE・セミリタイア前の)収入を上げてみる

早期リタイアに向けて、可能であれば収入を増やしたいものです。

昇進や資格習得で給料UP、ブログやYouTube配信、クラウドソーシングなど、とにかく今の収入+α分を得て投資に回すことで、よりFIRE達成への道が開かれます。

毎月5万円、年間60万円の収入アップすればFIRE・セミリタイア達成までの年数は縮まるはずです。

(FIRE・セミリタイア前の)支出を見直してみる

収入アップが厳しい方は、支出を見直してみませんか。

書籍やインターネットを調べるとFIREを達成した人の多くが、徹底した節約・節制を行い、浮いたお金を投資へ回すことでFIREを実現させています。

我々マネ夫婦もFIRE達成の手段として東京の田舎暮らしを選択しました。

東京の田舎移住で貯蓄率はUPしました!

【新宿まで20分の都内】から【新宿まで60分の都内】へ引っ越したマネ夫婦の生活費を公開!

貯蓄率変動をつぶやいています。

マネ夫婦のシミュレーション結果

マネ夫婦のシミュレーション結果を公開します!

【セミリタイアまでの資産運用計画】

・夫婦で年間収入(手取り)500万円

※副業のブログ収入はまだまだ稼げていないので0円計算

・年間支出360万円、現金貯蓄35万で、残り105万円を毎年投資に回す

・現在の投資資産は1600万円、セミリタイアを達成まで利回り4%で運用予定

【セミリタイア後の資産運用計画】

・勤労収入二人で250万、年間支出400万をイメージ

・利回りは税金も考慮して3.5%で算出

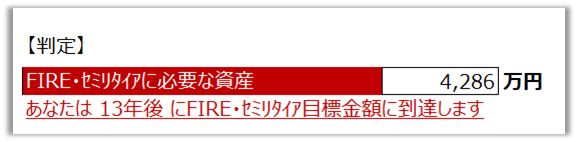

シミュレーション結果

セミリタイアするために必要な資産は、約4,300万円。

13年後にセミリタイア達成!

2年前にざっくり計算した時も、4300万円あれば50歳(19年後)にはセミリタイア可能と考えていたので、必要な資産にあまりブレはありませんでした。

セミリタイアまで13年。完全FIREは厳しいものの、セミリタイアが現実のものとして見えてきました!

あと13年というのは、私が働く最長年数の場合のつもりです。

13年以内に、これまで種を撒いてきている諸々の暗号資産やセキュリティトークン達が開花することに期待しています。撒いた種が一つでも花を咲かせることができれば、セミリタイアへの期間を瞬く間に短縮できるはず。

とにかく早くFIRE・セミリタイアしたいよ~

さいごに

『FIRE・セミリタイア計算シート』の使い方を紹介しました。

・自分のイメージするFIRE・セミリタイア生活を実現するためにいくら資産が必要か調べる

・資産形成までにかかる年数を調べる

ざっくりイメージがつかめたでしょうか?

ただし、資産形成は自身の状況や市場の情勢に左右されるため、あくまでシミュレーションツールとして活用してください。

シミュレーション結果を見て終わるのではなく、ぜひシミュレーション結果を振り返ってください。

もっと早くFIREするために取り組むことは何か、収入を増やす方法を考えたり、支出を抑えるため節約に取り組んだり、支出の最適化を検討してみてはいかがでしょうか。

私たち夫婦もいつの日にかFIRE達成を報告できることを願って!

一緒に頑張りましょう!

コメント